Prezident Biden ohlásil 22. dubna cíl snížit emise skleníkových plynů v USA do roku 2030 na polovinu oproti roku 2005. Toto oznámení spolu s jeho předešlým představením plánu „vytvořit miliony dobrých pracovních míst“ v oblasti čisté energie, elektrifikované dopravy a celkové dekarbonizaci vytvoří příležitosti pro dluhopisové investory a transformuje americký trh dluhopisů.

V souladu s novým cílem a plánem „pracovních míst“ (American Jobs Plan AJP) má vláda USA v úmyslu v tomto desetiletí utratit více než dva biliony dolarů na infrastrukturní projekty. Ty jsou obecně definovány jako aktivity související se snižováním emisí uhlíku, bojem proti změně klimatu a současně zajištěním růstu a sociální spravedlnosti během transformace na nízkouhlíkové hospodářství. To by mohlo podle Fidelity International pro držitele dluhopisů v USA vést k následujícím změnám.

Přichází doba trhu zelených / udržitelných dluhopisů

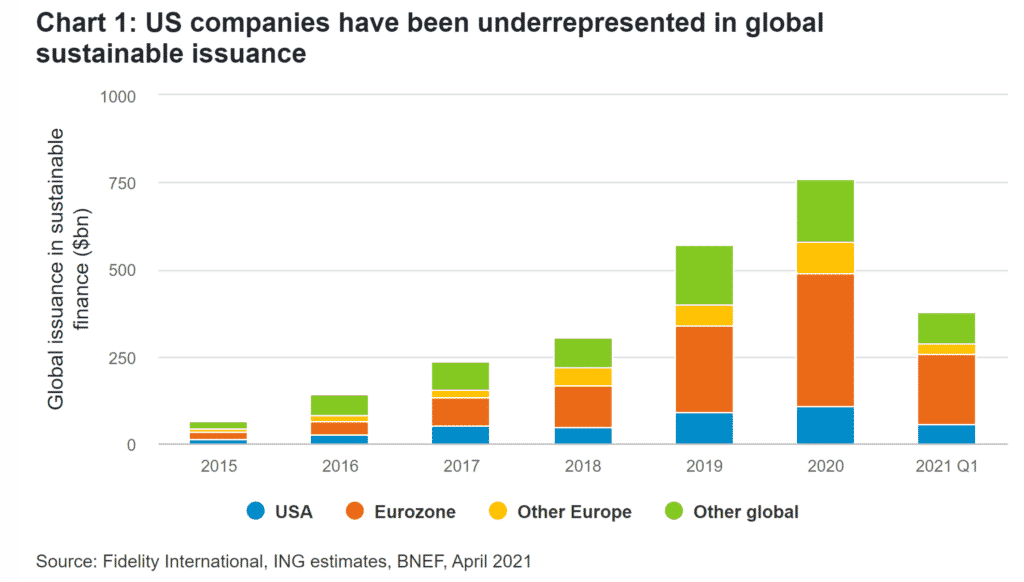

Trh se zelenými dluhopisy od podpisu Pařížské dohody v roce 2015 rostl rychle, přesto představuje pouze jedno procento dluhopisů globálního rozvinutého trhu. USA mají méně emitentů, než by mít mohly. Nicméně právě navrhované výdaje ve výši dvou bilionů dolarů, jejichž cílem je zlepšení environmentální a sociální udržitelnosti, otevírají v USA dveře pro rostoucí počet emisí zelených vládních dluhopisů (neboli „Greasuries“) a udržitelných dluhopisů obecně.

Společnosti, které hledají další finance na budování infrastruktury nebo chtějí zajišťovat dopravu s nulovými emisemi uhlíku, přispějí k této zelené fiskální podpoře. Určitá část (pravděpodobně většina) bude financována prostřednictvím dluhopisů a mnoho z nich bude vydáno v zeleném, sociálním nebo udržitelném formátu.

Na druhé straně Atlantiku má také Evropská unie v plánu zahájit svůj program Next Generation EU za 800 miliard EUR. Jeho cílem je obnovit ekonomiky po Covid-19. Třetinu z toho je možné financovat právě pomocí zelených dluhopisů. Zvýšená nabídka by mohla plně začlenit udržitelné investování do hlavního proudu trhu a zmírnila by současnou nerovnováhu mezi vysokou poptávkou investorů a omezenou „zelenou nabídkou“. To by pravděpodobně tyto dluhopisy zlevnilo a zvýšilo jejich likviditu.

Vývoj úvěrového rizika v různých odvětvích

Plán výdajů USA pravděpodobně sníží úvěrové riziko v sektorech ovlivněných Bidenovými cíli a zároveň ho zvýší v sektorech, které při této transformaci ztrácí. Nabídne tak aktivním úvěrovým manažerům příležitost přidávat hodnotu. Změny v nákladech na kapitál však mohou být v různých odvětvích rychlé, a proto vyžadují pečlivé sledování.

Změna cílů fúzí a akvizic pro starší firmy

Fúze není pro držitele korporátních dluhopisů vždy dobrou zprávou, protože úvěrová kvalita nové společnosti bude záviset na úvěrové síle cílové a nabývající společnosti a také na mechanismu financování fúze. Odvětví zabývající se fosilními palivy v minulosti strategicky reagovala na měnící se podmínky v energetice zejména v geografickém kontextu. Americké ropné společnosti se snažily využít snížených valuací amerických producentů ropy a břidlicového plynu k získání levných zdrojů (například akvizice společnosti Noble společností Chevron), zatímco evropské ropné společnosti podléhající mnohem většímu vlivu regulátorů a investorů, jenž mají zájem na dekarbonizaci, platily plnou cenu valuací za aktiva a infrastrukturu v oblasti čisté energie.

Nyní se to však může změnit, protože americké energetické společnosti jsou nabádány, aby investovaly do čisté energie. Zřejmě uvidíme, jak se stírají hranice mezi energetickými a ropnými společnostmi, protože čistý vodík vyráběný z obnovitelné elektřiny nahrazuje uhlovodíky v energetickém řetězci. Oba přístupy budou představovat pro dluhopisové investory příležitosti využívající společnosti se silným úvěrovým hodnocením, co převzaly slabší firmy. Majitelé těchto dluhopisů cílových subjektů budou těžit z kapitálových zisků, protože se sníží úvěrové riziko. „Bude nutná důsledná analýza, aby bylo jasné, které cílové společnosti budou zvyšovat hodnotu dluhopisu, aby nedošlo k výběru cílů, které naopak budou hodnotu ředit,“ říká Kris Atkinson, portfolio manažer Fidelity International.

Velká příležitost pro dluhopisové investory

Na rozdíl od akcií, kde včasný vstup do dlouhotrvajících trendů umožňuje zachytit maximální hodnoty, investoři do dluhopisů mají tendenci těžit z čekání na investiční fázi a financování růstu s tím, jak obchod nabírá na tempu. Pákový efekt má tendenci dosahovat vrcholu a spready jsou na nejširší úrovni (kvůli zvýšené emisi dluhopisů) právě, když společnost investuje do nových obchodních příležitostí, které ale ještě nevytváří silný cashflow. To generuje atraktivní vstupní brány pro investory, kteří věří, že tržní vnímání rizika společnosti se ukáže jako nesprávné.

„Můžeme tedy upřednostňovat podvážení určitých sektorů, u nichž je pravděpodobné, že dojde k velkému oživení nabídky dluhopisů, protože očekáváme zvyšování našich podílů s tím, jak bude nabídka vrcholit. Jiné sektory budou těžit ze snížení úvěrového rizika, protože rizika „stranded assets“ se snižují nebo se poptávkové vzorce stávají předvídatelnějšími. V souvislosti se zvýšenými klimatickými výdaji se zajímáme o následující oblasti, kde očekáváme vývoj úvěrové dynamiky,“ vysvětluje Kris Atkinson.

Veřejné služby:

Vzhledem k ambicióznímu „Standardu čisté energie (Clean Energy Standard)“ o dodávkách bezuhlíkové elektřiny do roku 2035 a zajištění uhlíkově neutrální ekonomiky do roku 2050 bude největším příjemce AJP, tedy výše zmíněných Bidenem plánovaných pracovních míst sektor veřejných služeb. Důraz na „Standard čisté energie“ spíš než na „Standard obnovitelného portfolia (Renewable Portfolio Standard)“ umožňuje kombinovat jadernou, větrnou a solární energii. Tlak na čistou energii by měl přinést prospěch zavedeným developerům obnovitelných zdrojů a provozovatelům jaderných zařízení, zatímco daňové pobídky pro zavádění vysokonapěťového přenosového vedení 20 GW budou přínosem pro provozovatele přenosových soustav.

„Navzdory nedostatku podrobností o tom, jak bude implementována fiskální podpora, očekáváme na obnovitelnými zdroji oplývajícím Středozápadě USA příležitosti pro společnosti, které vyvíjí čisté zdroje energie a zajišťují připojení k síti. To by mělo také vést k celkově větší elektrifikaci, která by spolu s rostoucím zaváděním elektrických vozidel mohla zvýšit poptávku investorů po dluhopisech producentů mědi a hliníku, kteří dodávají suroviny pro dráty a automobilové díly,“ dodává Kris Atkinson.

Čistý vodík a uhlík:

Plán prezidenta Bidena na financování továren na výrobu čistého vodíku v lokacích produkujících nyní oxid uhličitý by měl pomoci zachovat pracovní místa v daných komunitách a získat tím podporu obou komor Kongresu. Průmyslové plynárenské společnosti by měly těžit z větší produkce vodíku, zatímco rafinerie se také mohou ukázat jako vítězové, pokud dokáží přejít na výrobu „modrého“ vodíku ze zemního plynu za pomoci zachycování a skladování odpadního oxidu uhličitého a získat tak větší daňové úlevy.

Odolnost proti klimatickým změnám:

Biden navrhuje úpravu elektrické sítě, potravinových systémů a městské infrastruktury, včetně nemocnic a dopravy tak, aby byly odolnější vůči klimatickým katastrofám. Budovy budou energeticky efektivnější cenově dostupné a udržitelné díky investicím ve výši 213 miliard, které by měly posloužit na „výrobu, zachování a vylepšení“ kolem dvou milionů domů. Samostatná částka bude věnována na budování nebo modernizaci státních škol, zařízení péče o děti, nemocnic a federálních budov, zejména na zlepšením energetického hospodaření. To by mohlo být přínosem pro širokou škálu odvětví, od veřejných služeb přes firmy poskytující stavební materiály až po strojírenství a technologie.

Digitální inkluze:

Součástí plánu je také přístup k digitálním službám. Na navýšení přístupu k vysokorychlostnímu internetu pro 30 milionů domácností je vyčleněno přibližně 100 miliard dolarů, což zajistí, že celá země bude moci být online. Kongres také nedávno přijal americký zákon CHIPS (Create Helpcent Incentives to Produce Semiconductors), jehož cílem je motivovat firmy ke zvýšení domácí výroby polovodičů v době celosvětového nedostatku čipů.

Tato dvě politická opatření znamenají řadu výhod pro americké technologické firmy, ačkoli rozvoj 5G sítí a rychlejší připojení nutně neposílí pozici stávajících operátorů. Technologie však zůstávají klíčem k hospodářskému růstu a přechodu na nízkouhlíkové hospodářství. V této souvislosti mohou potenciální příležitosti přinést poskytovatelé polovodičových zařízení a infrastruktury 5G a dodavatelé technologií pro odvětví čisté energie (inteligentní měřiče, stěny baterií) a průmyslové automatizace (robotika, elektromobily).

Závěr

Zdá se, že velikost trhu se zelenými dluhopisy pod novým politickým vedením USA dramaticky poroste a tyto fiskální kroky přinesou vítěze i poražené. Zjistit, které firmy z toho budou profitovat a kdy do nich investovat, bude mít pro dluhopisové investory zásadní význam pro vytváření dlouhodobé hodnoty.