Nejnovější průzkum analytiků Fidelity International poukazuje na to, že globální společnosti nebudou v budoucnosti investovat v Rusku, protože nechtějí obnovovat obchod s Putinovým režimem. Některé si ale uvědomují, že ač se to může zdát jednoduché, ďábel je v detailu.

Jednou z těchto společností je také největší světový výrobce průmyslových laserů IPG Photonics. V posledních deseti letech úspěšně vybudoval tři své hlavní výrobní závody v Německu, ve Spojených státech a v Rusku.

Levná ruská pracovní síla a talenty z místních technických univerzit snížily náklady a napomohly konkurenčně výhodné vertikální integraci technologií a výroby, která odstranila potřebu externích dodavatelů.

To vše se ovšem zhroutilo s rychlým uvalením sankcí po ruské invazi na Ukrajinu. Ruský závod, který sídlí nedaleko Moskvy, dodává komponenty do německých a amerických provozů. Pokud je však nebude moci vyvážet, může dojít v obou závodech k poklesu objemu výroby. Nahrazení dodávek od externích dodavatelů si vyžádá měsíce práce a zároveň naruší vertikálně integrovanou strukturu, na které společnost postavila svůj úspěch.

Vedení společnosti IPG se v prvních dnech války, stejně jako vedení mnoha jiných nadnárodních společností, drželo zpátky – v naději, že válka rychle skončí a sankce se zmírní. Napomohla tomu pravděpodobně také historie firmy samotné: společnost se sídlem v USA založili dva ruští fyzici po pádu Berlínské zdi a její vedení je stále ruského původu.

Po dvou měsících však byla společnost nucena svůj provoz ukončit. Počátkem května oznámila, že výrobu v Moskvě přesune jinam. Trhy, které předchozí stav promítly do ceny akcií společnosti, toto rozhodnutí společnosti schvalují. Přesun provozu v nadcházejícím roce bude ale pro společnost náročný.

„Musí přesunout spoustu věcí, také vědce a pracovníky, kteří umí obsluhovat výrobní zařízení. Myslím, že to bude trvat dlouho,“ říká analytik Fidelity z USA.

Měnící se nálada

Příběh společnosti IPG není sice úplně typickým příkladem toho, jak se společnosti vypořádávají s dopady války na provozy v Rusku, ale ilustruje potíže, s nimiž se některé z firem potýkají při odchodu ze země.

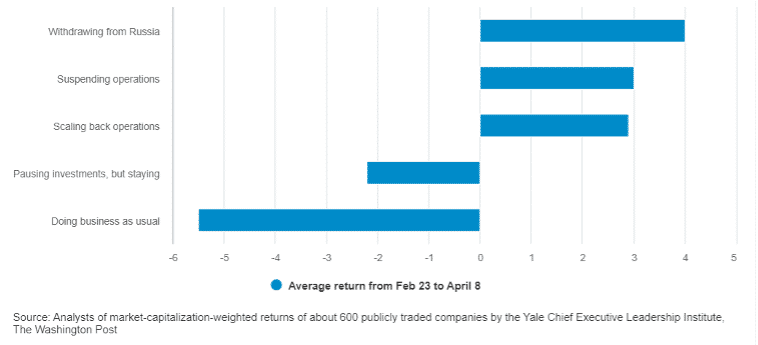

Téměř polovina analytiků společnosti Fidelity, kteří se v našem nejnovějším průzkumu zabývali přímými dopady na společnosti, tvrdí, že změny, které společnosti provedly ve svých ruských provozech, budou pravděpodobně „trvalé“, „dlouhodobé“ nebo „na desetiletí“. Více než dvanáct analytiků tvrdí, že stažení firem ze země bude trvalé.

Zatímco společnosti obchodující s komoditami, které jsou z obchodního hlediska konfliktem nejvíce zasaženy, se snaží udržet jakousi stabilitu obchodu s Ruskem, manažeři mnoha globálních společností dospěli k názoru, že spojení s nejnovějším vyvrhelem prostě za to riziko nestojí.

Světové banky se zpočátku k odchodu z Ruska stavěly zdrženlivě, ale nyní se přiklonily k prodeji nebo ukončení svých zbývajících ruských operací. Mnohé z nich již své závazky vůči Rusku omezily a zaměřily se pouze na obsluhu velkých globálních zákazníků s dceřinými společnostmi v zemi. Někteří z těchto zákazníků však stále mají rozsáhlé provozy nebo investice, které je třeba spravovat, odepisovat nebo prodat.

Jiné banky mají praktické problémy. Deutsche Bank má v zemi technologické centrum pro celý svět, jehož provoz by musel být přesunut jinam. Zaměstnává 1 500 pracovníků, z nichž mnozí jsou vývojáři softwaru, kterých je všude nedostatek – a jejich nábor jinde je mnohem dražší.

Příkladem přímé likvidace je prodej Rosbank skupiny Societe Generale oligarchovi Vladimiru Potaninovi. Známky schválení této transakce regulačními orgány v obou jurisdikcích naznačují, že je tu jasná cesta k dalším převodům aktiv na ruské oligarchy za ceny, které jsou dosud příznivé.

Realita ve většině oblastí je taková, že se nenajdou žádní další kupující. Další majitel, Oleg Tinkov, tento týden uvedl, že byl nucen prodat svůj podíl v online bance TCS Group Potanin za zhruba 3 % jeho skutečné hodnoty poté, co Tinkovovi Kreml v reakci na jeho kritiku války pohrozil znárodněním.

„Trhy nabádají banky, aby opustily zemi, ale to pro ně znamená buď zavřít pobočky a propustit zaměstnance, nebo je levně prodat oligarchům, což povede k rozsáhlému přesunu majetku,“ říká analytik společnosti Fidelity, který sleduje mnoho dotčených bank.

„Z počátku si lidé mysleli, že to prostě přečkají, ale situace se poměrně rychle změnila a Rusko začali považovat za zemi, se kterou už nelze morálně obchodovat.“

Vývoz pneumatik pozastaven

Ve výrobním, farmaceutickém a maloobchodním průmyslu se objevují další problémy.

V podobné provozní situaci jako je společnost IPG je také výrobce pneumatik Nokian. Jeho závod ve Vsevoložsku u Petrohradu, do kterého v polovině roku 2000 investoval 150 milionů eur, zaměstnává 1 600 lidí a ročně dokáže vyrobit 17 milionů pneumatik, což je přibližně 70 % celosvětové produkce společnosti. Obnovit její provoz jinde si vyžádá spoustu času, úsilí a stovky milionů dolarů.

Společnost nicméně zastavila vývoz těžkých pneumatik, které vyrábí ve Finsku, do Ruska, protože mají potenciální vojenské využití, a začala oznamovat plány na změnu zbytku svého obchodního modelu.

Ruská továrna, jejíž čisté tržby v Rusku a Asii ve výši téměř 380 milionů dolarů představují však jen zlomek celosvětových čísel společnosti, je nadále v provozu, ale bude muset být nahrazena jinde v regionu.

Komu a co vlastně prodáváte?

Farmaceutické společnosti mezitím přesouvají lékařská testování z Ruska, což je podle některých analytiků dlouhodobý krok, který se pravděpodobně nepodaří zvrátit. Farmaceutické i spotřebitelské společnosti se však rozhodly pokračovat v dodávkách základních produktů pro ruské civilní obyvatelstvo. Pepsi zastavila dovoz nealkoholických nápojů, nikoli však kojenecké výživy.

Analytik, který se zabývá evropskými zdravotnickými společnostmi, říká: „Stažení lékařských služeb nebo výrobků by ruské pacienty nechalo bez léčby, která jim třeba může zachránit život. Společnosti zastavily dodávky tam, kde zboží tomuto cíli neslouží.“

Ve spotřebitelském a maloobchodním sektoru je situace méně jednoznačná. Někteří analytici se domnívají, že společnosti by se rády co nejdříve vrátily k běžnému podnikání, a to buď v případě ukončení války, nebo v případě zmírnění sankcí.

„Mám pocit, že mnohé společnosti by rády prodávaly do Ruska, protože nechtějí trestat ruské spotřebitele,“ říká další analytik, který se zabývá luxusním a sportovním zbožím. „Nicméně v prodejích nelze pokračovat, protože reakce by byla velmi negativní. Navíc jsou si vědomy toho, že jejich výrobky nejsou to hlavní, co nyní místní potřebují.“

Velkou výjimkou je komoditní sektor, kde se i přes sankce ruský materiál – nejen dodávky plynu – dostává na zahraniční trhy. Podle jednoho amerického analytika se poskytovatelé ropné infrastruktury, kteří museli hledat jiné zdroje na výrobu ocelových potrubí, vrátí ke svým ruským dodavatelům hned, jak to bude možné.

„Rusko je velkým dodavatelem,“ uvedl další evropský analytik z energetického sektoru. „Očekával bych, pokud se tak nestane již dříve, že jakmile se konflikt uklidní, ruské objemy se na trh vrátí.“

Obtížně de-globalizovat

Ačkoli na první pohled se hlavní ekonomické dopady války projevují prostřednictvím komodit a z toho plynoucích cenových turbulencí, mnoho globálních společností musí učinit těžká rozhodnutí ohledně produktů, zaměstnanců, zákazníků a dodavatelských řetězců.

Konflikt rovněž ovlivní způsob, jakým firmy přemýšlejí o svých přeshraničních kapitálových investicích v širším slova smyslu. Tedy i o etických, sociálních a reputačních rizicích, která s sebou tyto investice nyní nesou, stejně jako dopady neúčasti na určitém trhu.

Jak ukazuje průzkum FI, mnoho firem by z Ruska raději na delší dobu odešlo. Přesto jednotlivé příběhy ukazují, že de-globalizace je pro ně obtížná.

Zdroj: Fidelity International