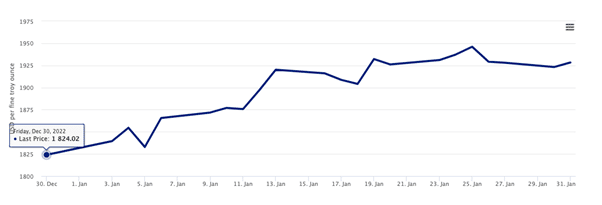

Zlato pokračovalo v silném růstu od loňského září a v lednu přidalo dalších 5,7 %, takže měsíc zakončilo na hodnotě 1 928 USD. Zlato těží z pozitivního sentimentu daného blížícím se vrcholem sazeb Fedu v tomto cyklu, a s tím spojenými důsledky pro reálné výnosy a sílu USD.

Zlato skončilo v lednu na nejvyšší úrovni od března loňského roku, ačkoli v průběhu měsíce dosahovalo maxim až 1 948 USD. Měsíční výnos 5,7 % znamená, že za uplynulé tři měsíce do konce ledna zaznamenal tento kov nárůst ceny o 18,4 %. Leden je přitom pro zlato obvykle silným měsícem s průměrným výnosem 2,0 % za posledních 25 let. Letošní ještě silnější lednový výsledek je způsoben především změnou tržních očekávání ohledně sazeb Fedu. Trhy věří, že vrchol amerických sazeb v tomto cyklu přijde dříve a již před koncem letošního roku Fed přistoupí ke snížení své základní sazby pod 5 % (Fed v současné době signalizuje, že základní sazba se bude na konci letošního roku nacházet nad 5 %).

Zdroj: Bloomberg, stav k 1. lednu 2022. Minulá výkonnost není zárukou budoucích výnosů.

Další vzpruhu pro cenu zlata znamenal čínský lunární nový rok, který letos připadl na leden, což by mělo poskytnout impuls poptávce po špercích; Čína je obvykle největším odběratelem zlatých šperků na světě, byť v roce 2022, který byl anomálií (kvůli reakci Číny na pandemii), byla největším trhem Indie. Jako katalyzátor by měl působit i slabší dolar, který podpoří čínské nákupy. Nejnovější data také ukazují na mimořádnou poptávku centrálních bank, která by mohla dále vyhánět ceny ještě výše. Nedošlo však k přílivu prostředků do zlatých ETF, jenž by se vzhledem k silnému růstu dal očekávat.

S ohledem na znovu se objevivší problém dluhového stropu v USA stojí za to zdůraznit, že i potenciální zvýšení politické nejistoty by mohlo být pro zlato výhodné. Toto téma může v průběhu několika příštích měsíců ještě sehrát svou roli.

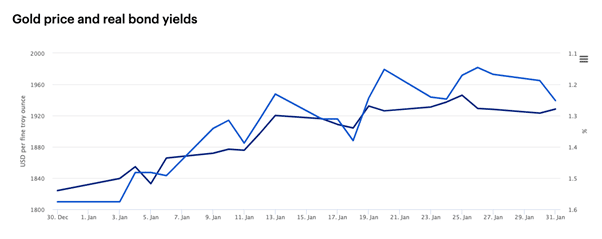

Leden byl ve znamení klesajících reálných výnosů, které skončily na úrovni 1,25 %. Inflační data pomalu ustupují z vysokých úrovní, ale právě jejich směr působí jako katalyzátor tržního oceňování sazeb; trhy odpoutávají svou pozornost od inflace a zaměřují se na další vývoj hospodářského růstu. Na poli ekonomické aktivity vyšla smíšená data, průzkumy stále ukazují spíše na kontrakci a Fed se ponejvíce zaměřuje na trh práce.

Zdroj: Bloomberg, stav k 1. lednu 2022. Minulá výkonnost není zárukou budoucích výnosů.

Fed zdůraznil, že se bude spoléhat na čtvrtletní mzdový index, což je plně v souladu s tím, že při své prognóze vyšších sazeb nadále poukazuje na problematický trh práce. Poslední data ukázala mezičtvrtletní nárůst mzdových nákladů o 1,0 %, což je méně než předchozí hodnota i očekávání, ale stále výrazně více než typický růst před pandemií. Celkové mzdové náklady zahrnují kromě mezd i benefity, ale obecně lze říci, že měsíční data o mzdách budou relevantním vodítkem a poskytnou určitý náhled na další kroky Fedu.

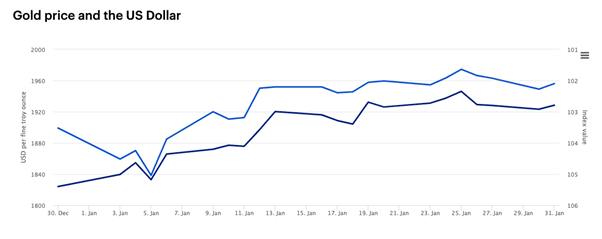

Při pokračujícím oslabování USD se dolarový index DXY vrátil na úrovně z května loňského roku. Za samotný leden index ztratil 1,4 % a od svého nedávného maxima 114,1 v září 2022 tak ztratil 10,5 %. Dolar oslabil od posledního zasedání Fedu, kdy trhy přehodnotily příští zvýšení sazeb z 50 bazických bodů na 25 bazických bodů (bps), a toto přesvědčení v průběhu ledna nabralo na síle. Tato změna způsobila rozšíření úrokových diferenciálů a následné oslabení dolaru. Slabost dolaru tak byla klíčovým faktorem nedávné pozitivní výkonnosti zlata.

Zdroj: Bloomberg, stav k 1. lednu 2022. Minulá výkonnost není zárukou budoucích výnosů.

Když se zlato nacházelo na podobných úrovních v dubnu loňského roku, měl Fed relativní výhodu zacenění dalších 75 bazických bodů zvýšení sazeb oproti Bank of England a 50 bazických bodů oproti ECB do konce prognózovaného období. Pokud se podíváme na konec současných prognóz, Bank of England má oproti Fedu zaceněno dalších 75 bazických bodů zvýšení a ECB má oproti Fedu zaúčtováno 1,5 % zvýšení. Ačkoli je zřejmé, že to naznačuje kvantitativní oslabení dolaru, implikace pro zlato je zkreslena skutečností, že v dubnu loňského roku se zlato nacházelo na sestupu ze svých maxim po invazí na Ukrajinu. Klíčovým tržním tématem je nyní to, že Fed vidí vyšší sazby na konci roku než trhy, a pokud by převážil názor Fedu, očekávané oslabení dolaru by dostalo vážné trhliny.

Zdroj: Invesco

Důležité informace

Tato tisková zpráva je určena pouze pro odborný tisk. Tento dokument má pouze informativní charakter. Názory a stanoviska vycházejí z aktuálních tržních podmínek a mohou se změnit.

O společnosti Invesco

Invesco Asset Management Deutschland GmbH, Invesco Asset Management Österreich – pobočka pobočky Invesco Asset Management Deutschland GmbH- jsou součástí Invesco Ltd.,

společnosti pro správu aktiv se spravovanými aktivy v hodnotě více než 1 593 miliard USD (k 31. říjnu 2021).

V případě jakýchkoli dotazů nebo potřeby dalších informací se obraťte na společnost Invesco Asset Management Deutschland GmbH, Valentin Jakubow, telefon +49 69 29807-311.

Obsažené informace nepředstavují investiční doporučení ani jiné poradenství. Prognózy a výhledy trhu uvedené v tomto materiálu jsou subjektivní odhady a předpoklady

vedení fondu nebo jeho zástupců. Mohou se kdykoli změnit bez předchozího upozornění. Nelze zaručit, že se prognózy uskuteční podle předpokladů.

Vydavatelem těchto informací v České republice je společnost Invesco Asset Management Deutschland GmbH, An der Welle 5, D-60322 Frankfurt nad Mohanem.

Red Oak ID: 1958016