Trh ETF se vyvíjí a investoři se stále více zaměřují nejen na „čisté pasivní“ investiční strategie založené na tržní kapitalizaci, ale také na strategie opřené o výzkum, know-how investičních manažerů nebo postavené na dalším intelektuálním kapitálu.

Komentář Dorcas Phillips, vedoucí kapitálových trhů ETF

Klíčové body

Trh ETF se vyvíjí a investoři se poohlížejí i po jiných než „čistě pasivních“ druzích ETF vážených podle tržní kapitalizace. Zajímají se i o investiční strategie založené na výzkumu a unikátním náhledu manažerů založeném na fundamentální analýze.

ETF založená na výzkumu mohou nabídnout širší a bohatší spektrum investičních strategií s diferencovanějším přístupem k využívání tržních příležitostí a řízení rizika.

Vzhledem k tomu, že obtížné a nevyzpytatelné tržní prostředí bude pravděpodobně panovat i nadále, vidíme prostor pro růst zájmu o ETF založené na výzkumu jako náhradě za základní strategie, jako stavební prvky v rámci řešení ESG, jako součást speciálních taktických strategií investujících do nejzajímavějších investičních témat nebo jako součásti individuálních klientských portfoliových řešení.

Investoři se stále častěji poohlížejí po strategiích ETF s tržní kapitalizací a pasivních ETF

Trh s ETF byl v posledních letech rostl vskutku impozantně. Například trh s ETF registrovanými v Evropě se za posledních 5 let téměř zdvojnásobil na 1,6 bilionu amerických dolarů. Vzhledem k tomu, že hlavní lákadla formátu ETF – nákladová efektivita, vysoká likvidita a transparentnost – mají u investorů stále velký ohlas, předpokládá se, že globální ETF sektor by do roku 2033 mohl dosáhnout objemu aktiv v hodnotě 30 bilionů (30,000 miliard) dolarů.

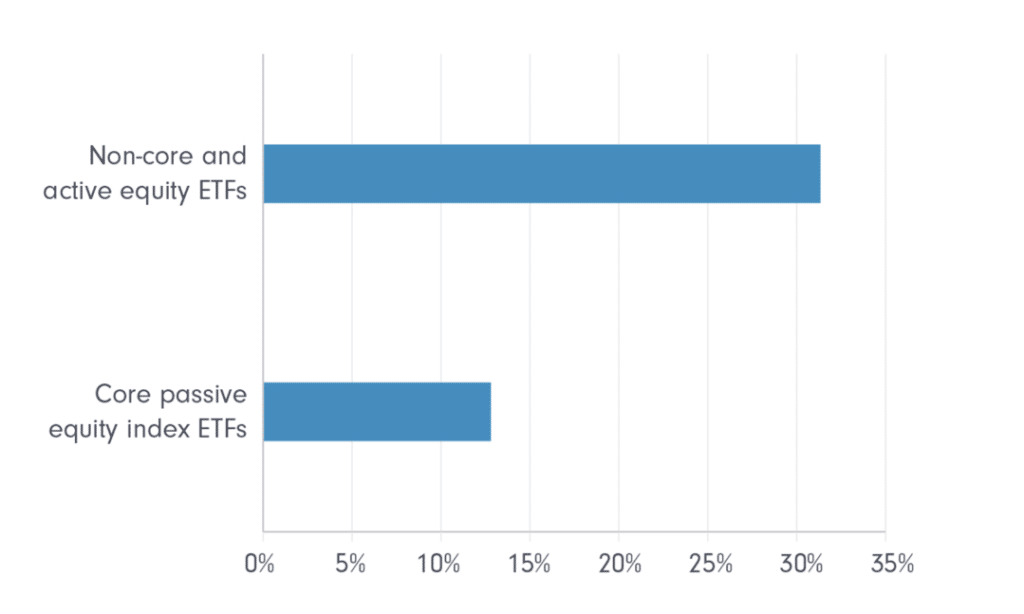

Trh ETF však současně zraje. Investoři se dnes poohlížejí po jiných než „čistě pasivních“ investičních strategiích, soustředěných na široké indexy vážené podle tržní kapitalizace (Market Cap ETF), které doposud do značné míry poháněly růst ETF. Investoři stále častěji chtějí stejný efektivní formát ETF, ale s investiční expozicí podloženou fundamentálním výzkumem manažerů či jiným promyšleným základem, za účelem dosažení vyššího rizikově očištěného výnosu (Research-led ETF). O tomto trendu svědčí pravidelné vyšší roční růsty, jaké zaznamenávají aktivně řízené ETF oproti základním pasivním indexovým ETF na evropském trhu – viz následující graf.

Zdroj: Fidelity International/ Morningstar, 31.prosinec 2023

ETF založené na výzkumu využívají komplexní sadu nástrojů pro správu investic

Tržně vážené ETF mohou být na složitějším či dynamičtějším trhu ne zcela vhodným nástrojem, který může investory vystavit nežádoucím idiosynkratickým rizikům. Naproti tomu fondy ETF založené na výzkumu mohou využívat komplexní sadu nástrojů pro řízení investic a nabízet širší a bohatší spektrum investičních expozic s diferencovanějším přístupem k řízení rizik a vyhledávání příležitostí.

Například ETF společnosti Fidelity založené na výzkumu využívají:

- desítky let zkušeností s fundamentálním výzkumem, získáváním tržních poznatků a ratingů, které se dívají dopředu;

- integrovaných a aplikovaných přístupů k udržitelnému investování a

- disciplinovaného přístupu k řízení rizik, včetně diferencovaného procesu stavby portfolia, které se snaží řídit “tracking error” a minimalizovat nežádoucí koncentraci a další související rizika.

Níže uvádíme 3 konkrétní příklady, co tím myslíme:

ETF s akciovým výnosem

Mnoho ETF nesoucích průběžný akciový výnos se přirozeně kloní k sektorům s nižším růstem, protože společnosti s vysokým růstem mají tendenci své zisky reinvestovat, a tím pádem vyplácet nižší dividendy. Ačkoli to samo o sobě není negativní, může tato strategie představovat promarněnou příležitost v obdobích, kdy růstový investiční faktor dosahuje lepších výsledků.

Strategie našeho fondu Quality Income ETF se zaměřuje na společnosti vyšší kvality, které jsou schopny nabídnout atraktivní a udržitelnou úroveň dividend, ale také dlouhodobé zhodnocení kapitálu. Cílem je zlepšit výnos ve srovnání s hlavními tržními indexy zachycením vyššího podílu výnosů na rostoucím trhu a ochranou při poklesu, která je dosahována pomocí nižší “tracking error”. Cílem je také, aby většinu výnosů generoval výběr jednotlivých akcií, nikoli excesivní či nezamýšlené sázky na určité sektory nebo země.

ETF s pevným výnosem

Na rozdíl od akcií jsou trhy s pevně úročenými instrumenty relativně netransparentní, mají vysoký podíl mimoburzovních transakcí a méně informací o emitentech. V praxi již manažeři portfolií s pevným výnosem aktivně vybírají dluhopisy s cílem sledovat index vzhledem k přirozeným vlastnostem trhu s pevným výnosem, ale jejich výběr může být relativně zjednodušený.

Naše strategie udržitelného fixního příjmu má za cíl generovat nadvýnos aktivním výběrem dluhopisů rozšířeným o vícefaktorový model a posouzení udržitelnosti z dílny týmů kvantitativního, fundamentálního a výzkumu udržitelnosti společnosti Fidelity.

Tematická ETF

Historicky bylo tematické investování – zaměřené například na čistou energii, digitální zdraví nebo dopravu nové generace – nabízeno pouze aktivními správci. Inovace ve způsobu konstrukce indexů a vývoj v oblasti dostupnosti dat a analytiky znamenaly, že tematické strategie mohou nyní nabízet transparentní, na výzkumu založená ETF.

Strategie tematických ETF společnosti Fidelity nabízí diferencované, tematické akciové investiční expozice spojené s dlouhodobými strukturálními trendy. Vedle našich základních výzkumných idejí se tato strategie opírá o naše vlastní hodnocení udržitelnosti, filtry kvality (navržené tak, aby identifikovaly dlouhodobou konkurenční výhodu) a skóre “relevance” – vypočítané pomocí kombinace dat o tržbách a zpracování přirozeného jazyka. (Zpracování přirozeného jazyka je podoblastí umělé inteligence a umožňuje počítačům zpracovávat a analyzovat velké množství dat v přirozeném jazyce, například ve zprávách a komentářích společností, s cílem identifikovat a vyhodnocovat konkrétní, předem stanovené atributy).

To nejlepší z aktivních i pasivních strategií na nevyzpytatelném trhu

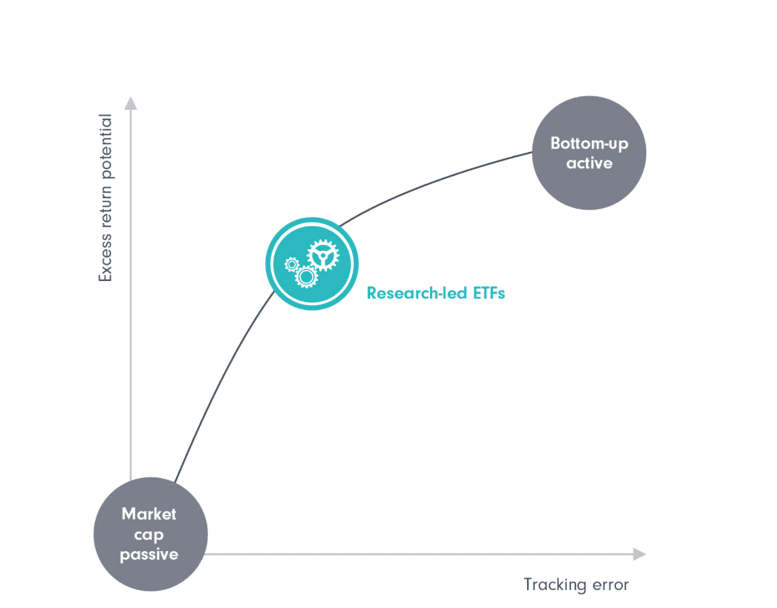

ETF založené na výzkumu se zaměřují na dosažení inkrementálního výnosu využitím vlastního výzkumu a kontrolou “tracking error”.

Zdroj: Fidelity International, 2024.

Stavební prvky portfolia nové generace pro náročnější a nevyzpytatelné tržní prostředí v roce 2024 a dalších letech:

Dnešní investoři často poukazují na značnou komplexitu investování a nejistotu s tím spojenou. V tomto kontextu pozorujeme zájem investorů o výzkumná ETF:

- jako náhrada za standardní akciová indexová aktiva v rámci portfolií zaměřených na výnos i pro standardní portfolia s pevným výnosem;

- jako stavební prvky strategií ESG nebo

- jako součást speciálních taktických strategií investujících do nejzajímavějších investičních témat.

Jsme přesvědčeni, že klienti oceňují také naši schopnost řešit holisticky specifické potřeby klientů, například tím, že jsme schopni jednotlivé stavební bloky ETF založených na výzkumu zkombinovat se stávajícími složkami klientských portfolií v různých tržních případech.

Vzhledem k tomu, že se zdá, že náročné tržní prostředí s mnoha možnými scénáři vývoje bude panovat i nadále, vidíme potenciál pro rychlejší rozšíření ETF založených na výzkumu. Investoři raději sáhnou po širší a diferencovanější paletě ETF nové generace, která je lépe provede současnými výzvami i příležitostmi.

Zdroj: Fidelity International