Domníváme se, že globální ekonomika nadále zpomaluje a nachází se ve fázi, kterou označujeme jako kontrakci. To vede v rámci naší modelové alokace aktiv k defenzivnímu postavení. Fungujeme ale ve dvanáctiměsíčním horizontu a v tomto časovém rámci očekáváme, že se některé hlavní centrální banky odkloní od vyšších úrokových sazeb (tj. ukončí své „zpřísňování“).

Následovat by mohlo hospodářské oživení, které finanční trhy pravděpodobně očekávají. To by přispělo k přílivu rizikovějších aktiv – například úvěrů s vysokým výnosem (HY) – do našich portfolií. V důsledku toho jsme zvolili střední cestu a „nechali se hodit do vody“ a přidali trochu rizika k tomu, co zůstává celkově defenzivním postojem.

Naše předpoklady

Naše prognózy na příštích 12 měsíců jsou založeny na následujících předpokladech:

- Růst světového HDP se zpomalí, ale pak se vrátí

- Globální inflace se sníží, ale zůstane nad cíli mnoha centrálních bank

- Hlavní západní centrální banky se blíží ke konci svých cyklů zpřísňování měnové politiky

- Výnosy dlouhodobých vládních dluhopisů budou smíšené; výnosové křivky se během druhé poloviny roku 2023 stanou strmější

- Úvěrové rozpětí se v USA rozšíří, ale v Evropě se zúží a počet nesplácených úvěrů vzroste

- Růst dividend z akcií se zmírňuje a výnosy z akcií na některých trzích klesají

- Růst dividend z nemovitostí (REIT) se zmírňuje a výnosy klesají

- Komodity se potýkají s problémy v důsledku zpomalování globální ekonomiky (s výjimkou zemědělských produktů)

- USD oslabuje s tím, jak americký Federální rezervní systém (FED) končí zpřísňování své politiky

Změny v našem modelu

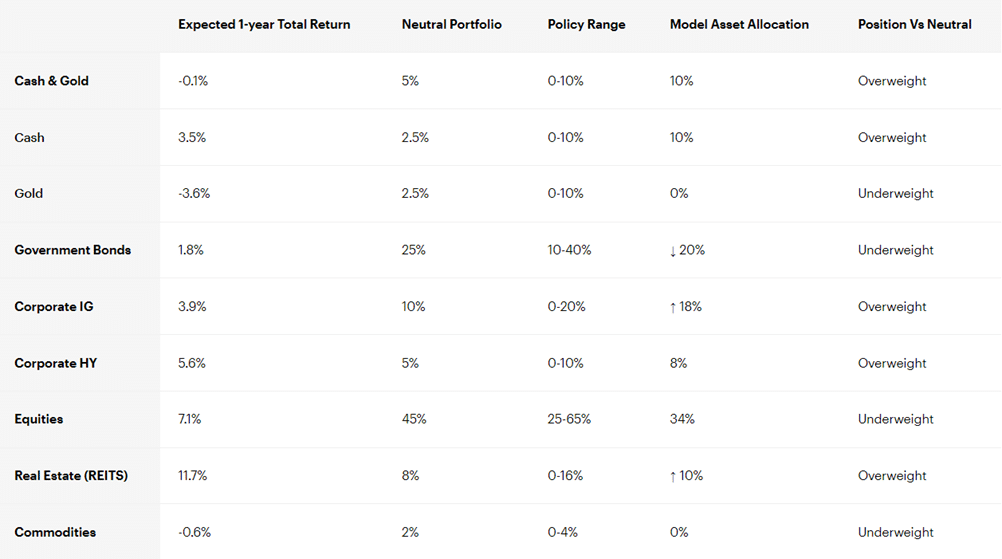

Naše analýza hospodářského cyklu naznačuje, že se nacházíme ve fázi poklesu, což podporuje opatrný přístup. Domníváme se však, že ekonomické oživení přijde v horizontu dvanácti měsíců, což nás vede k tomu, abychom do modelové alokace aktiv přidali trochu rizika. Snižujeme váhu státních dluhopisů na Underweight, zatímco zvyšujeme váhu IG úvěrů na Further Overweight a váhu nemovitostí na Overweight. „Rizikovost“ modelové alokace aktiv podporuje ještě příklon k aktivům rozvíjejících se trhů (EM). Zavádíme částečné zajištění z amerického dolaru do japonského jenu.

Asi nejdůležitějším rysem našich předpovědí je, že za 12 měsíců očekáváme snížení sazeb Fedu (i když v mezičase ještě porostou). Předpokládáme, že základní úrokové sazby Evropské centrální banky se za 12 měsíců příliš nezmění (poté co v průběhu vzrostly), a že hlavní asijské sazby by mohly být nepatrně vyšší. Zdá se, že Bank of England bude ze západních centrálních bank zpřísňovat nejagresivněji.

Preferujeme hotovost, nástroje s investičním stupněm, s vysokým výnosem a nemovitosti. Předpokládaný výnos akcií je přiměřený, ale vzhledem k souvisejícímu riziku nedostatečný.

*Jedná se o teoretické portfolio a slouží pouze pro ilustraci. Nepředstavuje skutečné portfolio a není doporučením žádné investiční nebo obchodní strategie. Šipky ukazují směr změny alokací. Definice, metodika a prohlášení o vyloučení odpovědnosti jsou uvedeny v přílohách. Neexistuje žádná záruka, že se tyto názory naplní. Zdroj: Invesco Global Market Strategy Office.

Hotovost zůstává v rámci naší alokace aktiv na úrovni 10 %. Sazby na hotovosti jsou na nejvyšších hodnotách od doby před globální finanční krizí a jejich výnosy mají malou volatilitu nebo korelaci s ostatními aktivy. Díky tomu je poměr rizika a výnosu podle našeho názoru lepší než u ostatních aktiv. Zlato je dalším aktivem pro diverzifikaci, ale myslíme si, že se mu daří tak dobře, že trvalý růst v této podobě je nepravděpodobný.

Výnosy státních dluhopisů jsou mnohem vyšší než před 18 měsíci, ale v poslední době klesají, což podle našeho názoru snižuje výnosový potenciál, zejména proto, že očekáváme, že většina dlouhých výnosů bude za 12 měsíců o něco vyšší. Snižujeme alokaci z neutrální (25 %) na podváženou – Underweight (20 %) a dáváme přednost kombinaci hotovosti a úvěrů.

Snížení vládních dluhopisů umožňuje zvýšit alokaci nástrojů s investičním stupněm (na 18 % Overweight z 15 %). Ačkoli se stále jedná o relativně defenzivní aktivum, přináší podle našeho názoru větší riziko než státní dluhopisy a lepší kompromis mezi rizikem a výnosem.

Přidáváme alokace v USA, eurozóně a v rozvíjejících se trzích, které jsou všechny v kategorii Overweight (rozvíjející se trhy jsou preferovány).

Zatímco dluhopisy s investičním stupněm nejsou nijak zvlášť dobrodružné, zvýšení naší alokace do nemovitostí přináší větší riziko. Ve skutečnosti jsou rizika tak zřejmá, že výnosy REIT jsou nyní poměrně štědré, což je lákavé (očekáváme, že výnosy budou klesat). Dividendy REIT začaly opět růst, ale v příštích 12 měsících očekáváme jen malý růst. Z neutrálních 8 % přecházíme na nadvážených 10 procent a přidáváme alokace v USA a rozvíjejících se trhů (obě nadvážené). Opět očekáváme nejvyšší 12měsíční výnosy v oblasti rozvíjejících se trhů.

Domníváme se, že akcie budou v krátkodobém horizontu znevýhodněny oslabujícími zisky a zdá se, že ani klesající výnosy dluhopisů jim nepomohou (korelace se opět mění). Naše odhady naznačují, že mezi rizikovými aktivy (jako jsou HY a nemovitosti) existují lepší alternativy. Zachováváme alokaci Underweight 34 % (oproti neutrální 45 %). Nadále upřednostňujeme akcie rozvíjejících se trhů, zejména čínské (které podle nás mají dobrou hodnotu a které by mohly těžit z lepší ekonomické dynamiky).

U akcií s vysokým výnosem neprovádíme žádnou změnu a zůstáváme v kategorii Overweight. Komodity v poslední době generují ztráty a očekáváme, že oslabující ekonomiky a normalizující se evropské trhy se zemním plynem udrží tlak na pokles cen. Zachováváme nulovou alokaci do této třídy aktiv.

Z regionálního hlediska nadále preferujeme aktiva rozvíjejících se trhů. Je to částečně proto, že je považujeme za relativně levná, což podle našeho názoru zvyšuje dlouhodobý potenciál, ale také proto, abychom vyvážili defenzivnost některých našich dalších alokací. První krok k tomu, abychom se pokusili těžit ze sensitivního rozdílu v ocenění dolaru a jenu, děláme částečným zajištěním naší expozice v dolarech do jenu.

Zdroj: Invesco

Varování před riziky

Hodnota investic a výnosy z nich podléhají výkyvům.

To může být částečně způsobeno změnami směnných kurzů. Investoři nemusí získat zpět celou investovanou částku. Minulá výkonnost není vodítkem pro budoucí výnosy.

Důležité informace

Tato tisková zpráva je určena pouze pro odborný tisk. Tento dokument má pouze informativní charakter. Názory a stanoviska vycházejí z aktuálních tržních podmínek a mohou se změnit.