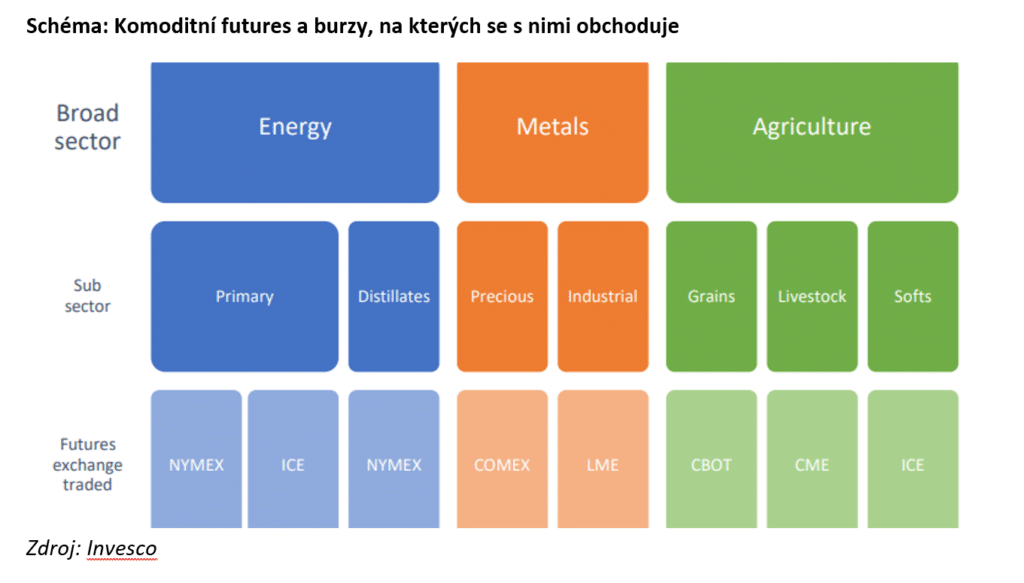

Ve společnosti Invesco analytici zkoumají komodity a jejich role v portfoliích investorů. Na základě komoditního indexu Bloomberg („BCOM“) lze komodity obecně rozdělit na energetické, kovové a zemědělské komodity, ale také na další subsektory.

Vývoj burzy futures:

Některé komodity se stále nakupují a prodávají při tradičních fyzických transakcích, ale většina obchodů se nyní uskutečňuje na burzách s futures a na mimoburzovním trhu. Chicagská burza CBOT (Chicago Board of Trade) vznikla v roce 1848 jako peněžní trh pro zemědělce, kteří hledali potenciální kupce obilí. V roce 1865 CBOT zavedla standardizované termínové kontrakty, které známe dnes, čímž zefektivnila transakce a otevřela dveře dalším účastníkům.

V současné době existují futures burzy ve finančních centrech po celém světě, ale pro většinu investorů jsou nejdůležitější CBOT, Chicago Mercantile Exchange (CME), New York Mercantile Exchange (NYMEX), Commodity Exchange (COMEX), Intercontinental Exchange (ICE) a London Metal Exchange (LME). Futures na komodity se obvykle obchodují pouze na jedné burze. Aspekt standardizace je velmi důležitý. Futures kontrakt má přesné specifikace, včetně množství a kvality komodity, která má být dodána, a také data expirace a dodání. Každý komoditní futures kontrakt bude mít specifikované smluvní měsíce, kdy lze obchodovat.

Nejčastěji se obchoduje s kontrakty „front month“, které se obvykle uzavírají na nejbližší měsíc dodání. Obchody s futures se zúčtovávají centrálně a marže platí členové clearingového systému. Dnes s futures obchodují nejen zájemci o fyzickou komoditu, ale také investoři, kteří chtějí mít expozici vůči ceně komodity, ale nechtějí převzít fyzickou dodávku.

Získání expozice vůči komoditám

„Některé komodity byste sice mohli nakoupit a držet fyzicky, ale je to nákladné a velmi neefektivní, když započítáte náklady na dopravu, skladování a pojištění. Museli byste také najít někoho, kdo je ochoten vám komoditu prodat, a vyjednat s ním cenu a podmínky dodání. Pokud nechcete držet komodity fyzicky, což většina lidí nechce, ale místo toho chcete jednoduše expozici vůči jejich cenám, mohou být lepší alternativou futures kontrakty. Budete muset pamatovat na uzavření své dlouhé futures pozice nebo ji před vypršením kontraktu převést na jiný měsíc, pokud nechcete, aby se vaše pozice uzavřela. Jinak se někdo objeví před vašimi dveřmi a přiveze vám plný kamion komodity,“ vysvětluje Eva Miklášová, ředitelka oblasti ETF pro střední Evropu a Rakousko.

Futures mohou být cenově výhodné, protože se musí složit pouze část hodnoty kontraktu, tzv. marži – margin. Je možné, že bude investor být požádán, aby ji doplnil, kdykoli cena futures klesne – tzv. margin call.

Nejoblíbenějším způsobem, jak se většina investorů věnuje komoditám, jsou však burzovně obchodované produkty. Expozici vůči komoditám můžete získat prostřednictvím burzovně obchodovaných komodit (ETC), když se jedná o jednu komoditu, nebo vůči koši komodit, kterými jsou komodity reprezentované indexem BCOM, prostřednictvím ETF.

Investování do těchto typů produktů poskytuje jednoduchou a nákladově efektivní expozici bez toho, aby se investoři báli, že obdrží výzvy k úhradě marže, že se futures kontrakty budou obchodovat na burze nebo že se před dveřmi jejich domu objeví nákladní auto. V České republice Invesco nabízí možnost investovat do komodit prostřednictvím produktu Invesco Physical Silver ETC. Jeho cílem je zajistit výkonnost spotové ceny stříbra prostřednictvím certifikátů zajištěných stříbrnými slitky.

Proč investovat do komodit?

Komodity mohou investorům přinést tři potenciální výhody:

- Diverzifikace

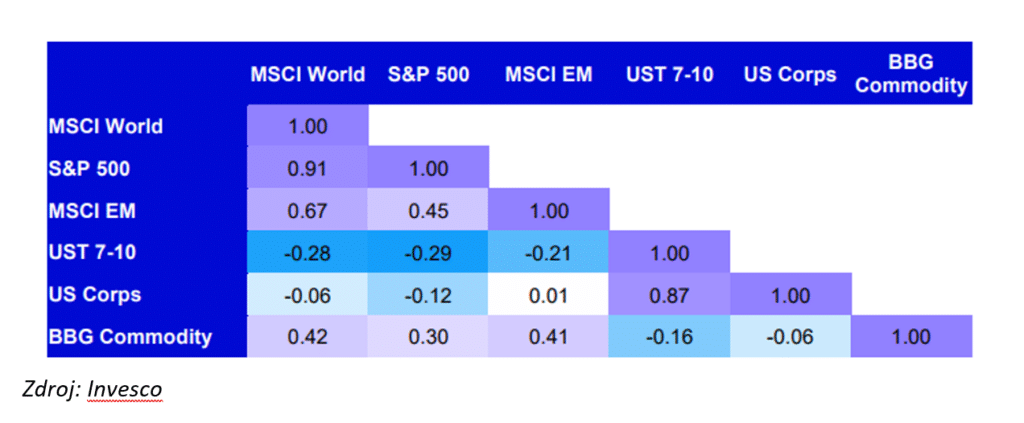

Komodity jako třída aktiv vykazují nízkou korelaci s akciemi a dluhopisy, což je zvláště užitečné pro dosažení diverzifikace portfolia. Jednotlivé komodity se mohou řídit širokou škálou faktorů, včetně politiky, regulace, počasí, sezónnosti a ekonomiky, ale i nabídky a poptávky, které se liší od těch, jež ovlivňují ceny akcií a dluhopisů.

Jak velký podíl by měl být alokován do komodit, závisí na složení stávajícího portfolia, nicméně studie naznačují, že 5-10 % může významně zlepšit profil rizika a výnosu.

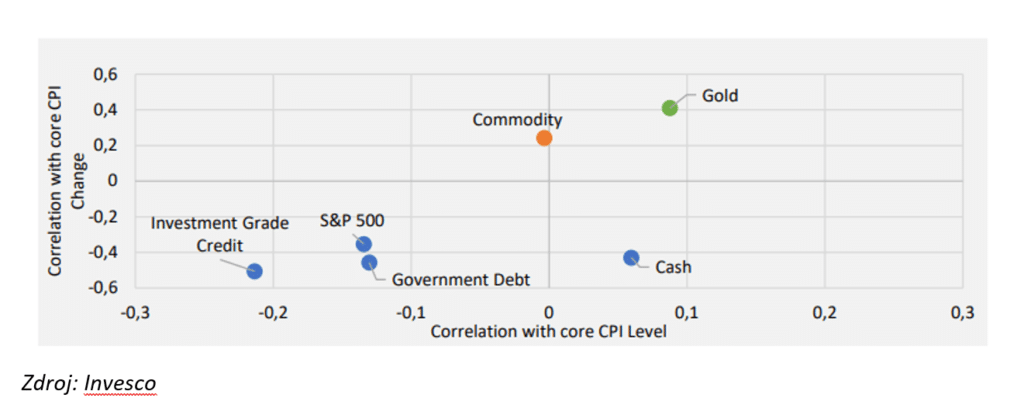

- Zajištění proti inflaci

Komodity mají tendenci být pozitivně korelovány s inflací, přičemž rostoucí komoditní ceny často přispívají k vyšší inflaci. Toho jsme byli svědky v posledních letech s rostoucími cenami energií a potravin, které po celém světě způsobily několikadenní inflační maxima.

- Příležitosti k růstu

Komodity rovněž poskytují potenciální příležitosti spojené s růstem rozvíjejících se trhů nebo s přechodem na nízkoemisní hospodářství. Poptávka po průmyslových kovech by měla růst s tím, jak expanzivní ekonomika vynakládá prostředky na budování nových technologií, infrastruktury, bydlení atd. Mnoho těchto materiálů se používá také v solární, větrné a v energetice obnovitelných energetických technologií. V zemědělství se některé obiloviny – zejména kukuřice – také k výrobě biopaliv. To jsou jen některé z potenciálních růstových příležitostí, ke kterým můžete získat přístup prostřednictvím investice do komodit.

Zdroj: Invesco

Varování před riziky

Hodnota investic a výnosy z nich podléhají výkyvům.

To může být částečně způsobeno změnami směnných kurzů. Investoři nemusí získat zpět celou investovanou částku. Minulá výkonnost není vodítkem pro budoucí výnosy.

Důležité informace

Tato tisková zpráva je určena pouze pro odborný tisk. Tento dokument má pouze informativní charakter. Názory a stanoviska vycházejí z aktuálních tržních podmínek a mohou se změnit.